千磨万击还坚劲,任尔东西南北风 — 点评第十八弹

第十六届全国期货(期权)实盘交易大赛进入最后一个月冲刺阶段,截至8月26日,全国赛参赛账户数已达11.8万个,仍略有增加,参赛总资金349.03亿元,较上周小幅下滑。

从金信赛中赛的参赛者盈亏数据看,昵称为“酒仙”的投资者仍未交易,并依然以146.15%的战绩保持在第一名,正如诗词所云:“千磨万击还坚劲,任尔东西南北风”。机构参赛客户中,“亚厚多策略1号”(宝利)以23.03%的收益率仍居金信赛中赛机构组第一名。从全国赛的数据上看,“亚厚多策略1号”在全国赛的金融期货组排在第11名,收益额组的第19名。

金信期货实盘大赛个人组排名(截至8月26日收盘)

|

金信排名 |

客户昵称 |

收益率 |

累计净值 |

净值得分 |

综合得分 |

指定交易商 |

|

1 |

酒仙 |

146.15% |

2.50 |

69.98 |

48.73 |

金信期货 |

|

2 |

投机家 |

92.73% |

1.90 |

69.31 |

41.73 |

金信期货 |

|

3 |

老K |

67.18% |

1.67 |

68.70 |

41.42 |

金信期货 |

金信期货实盘大赛机构组排名(截至8月26日收盘)

|

金信排名 |

客户昵称 |

收益率 |

累计净值 |

净值得分 |

综合得分 |

指定交易商 |

|

1 |

亚厚多策略1号 |

23.03% |

2.08 |

73.41 |

52.53 |

金信期货 |

|

2 |

金信纯达CTA |

9.85% |

1.11 |

58.13 |

44.19 |

金信期货 |

|

3 |

亚厚多策略2号 |

4.80% |

1.05 |

52.50 |

34.22 |

金信期货 |

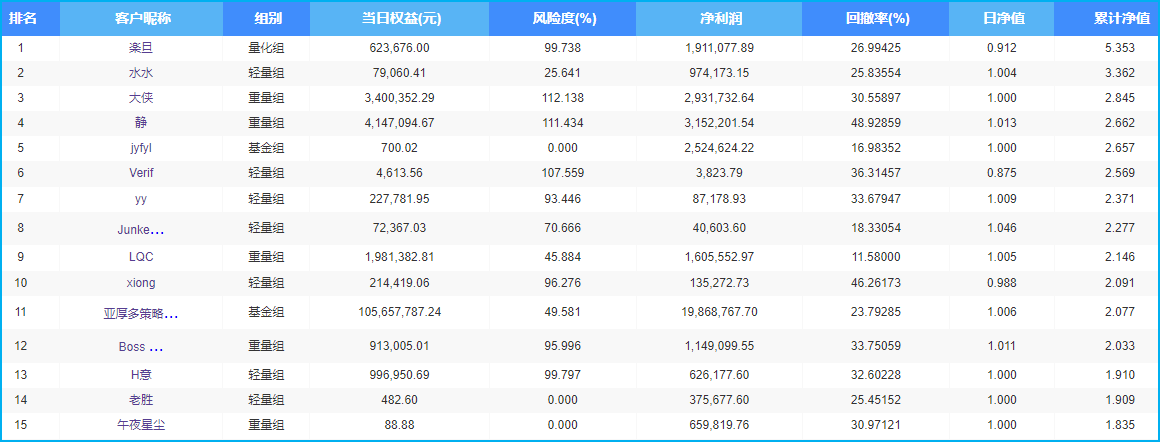

第十六届全国期货(期权)实盘交易大赛金融期货组排名

纵观市场,金信期货研究院在8月29日的宏观报告《国内政策重心重回稳增长,美联储控通胀立场坚定》中提及:“政策稳增长态度有所积极,稳增长政策仍有待进一步加码,货币易松难紧,流动性预期和风险偏好的修复有望支撑股指估值的修复,不过股市前期反弹幅度已经不低,且经济修复趋势偏缓仍拖累盈利增长,股市大概率仍以震荡为主,宏观流动性仍充沛决定市场调整空间有限,股市整体仍以结构性机会为主,中小盘成长风格占优。”

对于商品的后续走势,金信期货研究院在8月29日的玻璃纯碱报告《玻璃低位震荡,纯碱大幅反弹》中提及“玻璃现货悲观一致性始终较强,上周两条生产线冷修,叠加期货价格大幅贴水现货,盘面继续下探的驱动已经不足。建议暂时观望,等待是否会有超预期的改善提供新一次反弹的驱动。纯碱方面,市场波动剧烈,短期供应因限电超预期下滑的情况即将终结。下游需求暂无明显好转,贸易商库存偏低,存在补库可能性,但力度预计有限。同时玻璃远期定价较低,纯碱定价压力仍存,若价格超涨,可尝试高抛。”

除上述关于玻璃纯碱的观点外,金信期货研究院在8月28日的甲醇周度报告《进口缩减预期兑现,甲醇持续反弹》中提到“进口缩减预期兑现叠加成本端价格反弹导致甲醇价格持续回升,但上方空间需要关注需求回升情况,预计下周延续震荡反弹的节奏,关注宏观市场情绪变化。”在8月28日的PTA周度报告《地缘博弈挺价,美汽油消费或已触底》中提到“整体来看,原油下方支撑较为强劲,汽油消费存在向上修复预期,短期易涨难跌;PTA 和 PX 加工费均处统计区间高位,利润继续扩张难度较大。展望后市,PTA 在原油支撑下,偏强震荡,但弱于原油。”

另外,金信期货在8月28日的油脂报告《田间调查利多,原油上涨助推》中指出:“国内油脂近月供应短缺的问题依旧是近月合约的有力支撑,在 9 月合约摘牌以前油脂都将维持震荡偏强的走势,不过棕榈油在近几周的到港数量已经明显增加,需求旺季也开始进入尾声,远月合约的上升动力明显不足,国内油脂处于近强远弱的格局,操作上可以关注豆油、菜油 11-1 月正套机会。”

对于黑色板块,金信期货在8月28日的焦煤焦炭月报《短期供需矛盾平复,静待旺季成色验证》中提到:“双焦的供需呈现稳中偏松的状态,在利润刺激下供给快速回归,同时投机资源回流,导致供给增量快速覆盖需求缺口,因此即使铁水增产但并没有形成强劲价格拉力。当前驱动上,近端产业利润不稳已经再度导致原料承压,不过远端旺季预期仍存,等待时间验证。”

金信期货研究院的这些市场观点让我们持续关注,回到期货大赛,下一周金信赛中赛的各位参赛者名次是否还会有变化?“亚厚多策略1号”的收益率是否还能更进一步?也让我们共同期待!

虽然比赛仅剩最后一个月,但金信期货实盘大赛的报名仍在进行中,期待各位投资者积极参与,也欢迎关注金信投研观点,金信投研伴您投资之路!

原创转载声明:本站研究报告均为独家原创内容,内容版权归金信期货所有,如需转载请注明来源金信期货研究院。

风险免责声明:文章内容为研究员个人观点,仅供参考,并不构成任何投资建议及入市依据。凡据此入市者,风险和责任需由使用者自行承担。